大尺寸OLED之争:台系“终于”入局

距离索尼开始研发并第一家推出OLED彩电马上就20年了。但是满足“大尺寸”、“低成本”的廉价OLED中大尺寸显示产品依然是“奢侈”。在这样的背景下,2022年开始,一轮新的“8.6代OLED”投资浪潮正在形成。

这其中,我国台系面板巨头,似乎正在从此前专注于LCD到Micro LED的跨阶升级路径,转向“加塞OLED”的新战略。大屏君认为,近期传出的JDI与群创的合作计划,几乎是既符合现实,又符合历史的“神来之笔”!

JDI与群创开搞“OLED”

12月3日,日本显示器(JDI)发布公告称,公司与Innolux Corporation(以下简称群创)及其子公司CarUX Technology Pte. Ltd.签订了eLEAP战略合作协议。旨在推动这一以“光刻图形化”为核心的大尺寸OLED技术产品落地。

大屏君注意到,这不是JDI第一次为eLEAP技术寻找“伙伴”。 2023年4月,JDI与惠科(HKC)签署合作备忘录,力争共同建设新工厂(传说中的郑州8.6代OLED项目);2024年3月,JDI与芜湖经济技术开发区签订的下一代OLED eLEAP项目谅解备忘录,力争建设6代、以及8.6代OLED面板厂……但是,这两项合作规划都已经半途夭折。

对此,大屏君认为,JDI目前却有解困的急迫性!

第一, JDI长期以来的中小尺寸LCD市场日渐不够吃香。主要是一方面来自于8.6代线的IT LCD面板更具有成本竞争力;同时,包括手机和IT的高端应用都在走向新技术,即OLED。其中,JDI此前最强的客户,苹果的绝大多数消费产品正在或快或慢的转向OLED技术,成为JDI的大麻烦。另一方面,JDI现有产能位于日本,这一显示面板产业成本高地。此前,日本专注OLED面板的JOLED已经破产,日本最后一条高世代液晶面板线,夏普10代线也在2024年三季度正式不可逆停产。日本地区去显示产业链化似乎不可逆转。

第二, JDI通过自主研发和部分与JOLED的资源整合,获得了一定的可行的OLED量产技术。但是,JDI目前面临“严重后发”格局。小尺寸上,我国大陆地区企业和韩系面板企业,已经占据6代OLED量产前沿,相当一部分产线已经完成或者近乎完成折旧。大尺寸线上,不仅三星和LG率先实现TV面板的量产;IT需求上三星、京东方、维信诺的8.6代线都已经开工建设;华星光电印刷OLED也已经实现小批量量产技术建设……大中小OLED面板,JDI都“起晚了”。

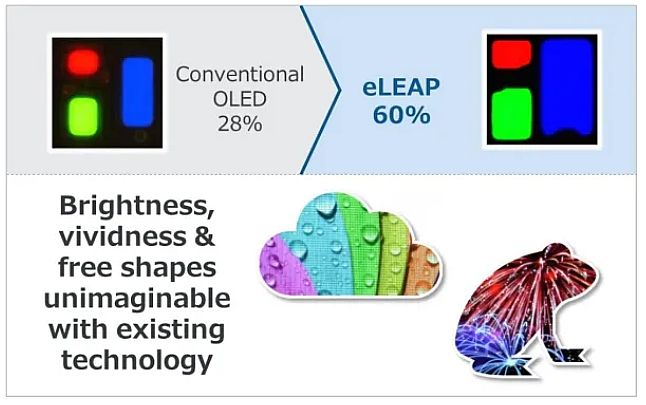

第三, 更为重要的是,JDI赖以支撑未来OLED路线的eLEAP技术,即光刻图形化,恐怕也在被“超越”。大屏君需要认真指出的是,这一技术JDI并没有垄断优势。一方面,维信诺合肥8.6代OLED线也采用光刻图形化工艺,三星等其它OLED企业也在研究和实验相应技术;另一方面,上游厂商应用材料公司的全新MAX OLED解决方案,是支持在更大的玻璃面板上制造OLED显示屏的关键创新之一,对于光刻图形化而言具有很大的意义,其目前的合作伙伴已包括行业头部的众多企业。

第四, 作为一家专注于中小尺寸LCD产品(中小尺寸LCD在过去七八年内全球需求减少、竞争更为内卷)的面板企业,JDI财务状况并不好。例如,日本显示器(JDI)2024年上半年合并会计期间销售额为1029.13亿日元,同比减少14.2%,营业亏损15,481百万日元。一方面是持续亏损,另一方面是销售额也在持续下降。这让JDI投入到下一代显示技术面板制造,尤其是8.6代OLED这样以400-600亿人民币为规模的产线建设时,会遭遇巨大的资金瓶颈。

从以上分析,既可以明白为何JDI两年之内,找了惠科、芜湖、群创三家“伙伴”,合作eLEAP OLED。大屏君可以用三句话概括JDI的现状:传统业务长期维系能力持续下降、新兴业务投资缺乏资金、竞争对手已经在技术和产能上抢跑——时间、空间和资源,三大要素全面紧张。

拥抱群创,是现实更是历史

也许是此前与惠科、芜湖的合作计划过于庞大,进而导致进展过程颇为挫折;这次JDI与群创的合作,虽然目标指向eLEAP OLED新技术,但是却格外强调了“JDI与群创此次合作主要是借助群创光电的子公司销售网络拓展销路,并没有建设新工厂等计划” 。

“没有新工厂吗?”大屏君对此很是费解!因为JDI的OLED若想活,必然需要新工厂,而且是拥有一定规模的新工厂——而不是,日本千叶县茂原市工厂这样的“小”规模:因为,规模与成本、持续研发投入、客户稳定度高度相关。在JDI的竞争对手,京东方、维信诺、三星、LG都是巨头的情况下,其规模过小的长期战略劣势不言自明。

“规模劣势”,这或许是JDI先与群创合作销售网络的原因之一。但是,这种深度的合作,对于群创不具有战略意义;对于JDI更无法成为复生的白马王子!对此,大屏君从群创角度至少观察到三个要点,值得思考!

第一, OLED持续上产,8.6代线投资预期已经高达2000亿人民币以上(东方、维信诺、三星、LG);华星光电印刷OLED也已经开始发力。这对于目前主要拥抱LCD产能的群创而言,急切需要回答“未来高端产品靠什么技术”的问题。

第二, 此前,台系面板企业在Micro LED上下注颇多,但是眼下Micro LED量产技术依然拥有困难,且成本更高。从对手角度看,三星、京东方、天马、维信诺等并没有因为进入OLED圈就放弃Micro LED量产。甚至,京东方和维信诺的Micro LED量产进程“更快”。——可能Micro LED即赶不上OLED在高端显示上量的高速迭代进程,也短期赢不过成本竞争,更无法让台系企业取得下一代时间节点上的优势。

第三, 台系面板产业链的技术源头可以追溯到“日本技术转移”。无论是最早的1980年代初,夏普和爱普生先后在高雄和台中设厂,以生产大尺寸的TN-LCD;还是2010年代,鸿海-富士康-群创系,对日本液晶面板之父夏普的并购,都证明面板全球格局具有极强的“台日”合作底蕴。

所以,大屏君看来,台日在面板技术上进一步合作,障碍并不大;且群创、夏普、友达代表的台日面板体系,也切实需要一个“OLED”支点。只不过这个支点,单纯靠JDI无法建立。

至于目前强调的“仅是销售网络合作”、“没有建厂计划”,只不过是为初步合作设置极低门槛的“策略”——毕竟此前与惠科、芜湖的高调合作,导致的问题还历历在目——不妨碍以后合作关系的持续升级。这就像台湾面板业与夏普的四十多年的“因缘”关系,既包括夏普在台独立设厂、也包括夏普授权奇美使用技术、更包括后来台资部分收购夏普股份,乃至于最终的控股,并在我国大陆广州地区建设新生产基地彻底取代夏普日本制造基地……

大屏君觉得,如果一开口就是500亿元8.6代线巨量投资,虽然看似雄心勃勃,但是也注定风险重重。饭要一口一口的吃,路要一步一步走:何况无论是对于JDI还是群创,8.6代OLED线等这样的大手笔都是“远路”。

主导显示的未来,群创+JDI能走多远

仅是目前的销售网络合作,对于JDI和群创,都缺乏战略价值,更不能“济困于当下的各自竞争瓶颈”!这是大屏君认为,JDI与群创的合作必然会有“后续”的原因所在。

这个问题的核心就是,JDI和群创都需要下一代技术、下一代产能,支撑起长期发展。特别是在LCD的挖潜增效已经达到极点的时候,“下一代是啥”,这个问题只会越来越突出。

另一方面,JDI有技术,但是缺钱;群创在OLED上的技术积累泛善可陈,但真的有更多资金可投入下一代巨型项目的开发——二者可谓之是“阴阳互补相生”。

但是,大屏君并不盲目的去乐观二者的合作,必然会日趋深入的结果:因为有一个大问题要解决,即如果要合作整一个大活,谁是主导者。或许,这也是JDI与惠科、芜湖合作过程中,最大的障碍之一。

综上所述,群创与JDI的互动,在台系面板的OLED巨大的战略空白上,扔下了星星之火。但是,最终成就燎原之势,还需要双方同心同德,甚至是不计得失、有些利益让渡才行。大屏君期待,在接下来的次世代面板竞争,尤其是IT OLED较量中,有更多玩家大手笔参与。因为只有投入力量够强,才能真正尽快让更好的技术和产品惠及更多的消费者。

深圳中院宣告:柔宇科技、柔宇电子、柔宇显示公司破产作者:飘雪 24-11-19

深圳中院宣告:柔宇科技、柔宇电子、柔宇显示公司破产作者:飘雪 24-11-19

天马OLED技术论坛:智能创新,共促精彩健康视界 | TIC 2024作者:pjtime资讯组 24-11-18

天马OLED技术论坛:智能创新,共促精彩健康视界 | TIC 2024作者:pjtime资讯组 24-11-18

总投资110亿,维信诺第6代AMOLED模组生产线顺利交付!作者:亦凡 24-11-08

总投资110亿,维信诺第6代AMOLED模组生产线顺利交付!作者:亦凡 24-11-08

核心装备突破:奥来德完成8.6代OLED蒸发源样机作者:花开无期 24-11-02

核心装备突破:奥来德完成8.6代OLED蒸发源样机作者:花开无期 24-11-02

王先明:全球电视看中国,高端电视见趋势作者:pjtime资讯组 24-10-24

王先明:全球电视看中国,高端电视见趋势作者:pjtime资讯组 24-10-24

天马首发刚柔混合结构OLED显示屏团体标准作者:pjtime资讯组 24-10-22

天马首发刚柔混合结构OLED显示屏团体标准作者:pjtime资讯组 24-10-22

群创出售南科5.5代面板厂尘埃落定,台积电接手作者:佚名 24-08-16

群创出售南科5.5代面板厂尘埃落定,台积电接手作者:佚名 24-08-16

LG、三星、友达、群创、明基、中强光电等19家投影、MLED、面板等显示相关韩台企半年营收一览作者:叶风 24-07-30

LG、三星、友达、群创、明基、中强光电等19家投影、MLED、面板等显示相关韩台企半年营收一览作者:叶风 24-07-30

业成携手群创等企业共同研发Mini LED航空显示器作者:佚名 24-07-05

业成携手群创等企业共同研发Mini LED航空显示器作者:佚名 24-07-05

群创CarUX扩大布局智慧座舱,系列车载显示亮相Touch Taiwan作者:佚名 24-04-27

群创CarUX扩大布局智慧座舱,系列车载显示亮相Touch Taiwan作者:佚名 24-04-27

车载显示业务已成为友达与群创主要收入来源,占总营收分别为16%和23%作者:佚名 24-04-07

车载显示业务已成为友达与群创主要收入来源,占总营收分别为16%和23%作者:佚名 24-04-07